歯科医療本です。

今回ご紹介する本は

『 歯科医院の経営と税務・会計 』

です ![]()

この本は歯科医院を経営するにあたり、

いろいろな場面で必要になってくる

医療税務、税金の話が細かくまとまった良い本です。

医療税務の本といっても難しい本が多く、

( やはり、医療税務って難しいですよね )

読むのに、一苦労というものが多いですが、

この本はもう少し基本的な部分の記載が

充実していて、私たち医療税務を行う

税理士も使えますが、現場の医療機関の

歯科の先生たちにも使っていただける

くらいの内容になっています。

特に、面倒な開業時の手続きのうち、

届出や申請書などの記載方法についても

実際の記載例が充実していて、初めての

先生方でもきっとおわかりいただけると

思います。

歯科の先生方は開業当時の届出などの手続きを

ご自身で行われることも多いと思いますので、

そんなときには、ぜひ、ご参考にしていただくと

よろしいと思う1冊です!

分かりやすい 医院 税理士 をお探しでしたら

中田税理士事務所にお気軽にお電話ください。

パート募集します!

パートの募集をします!

医療系ブログなので、求人の詳しいことは

一番下のサイトにまかせて、他の求人の

ことについて書きたいと思います。

先生方のお仕事も私の仕事も人の診療や治療などを

人が行うというお仕事の形をとっています。

お薬や商品を売ることもありますが、

基本はヒトなので、ヒトがいなくなったら

仕事も進まなくなります。

多くの先生方にお会いしますが、ヒトで全く問題なしと

いうところはありません。

ヒトを制する者は業界を制する

です。

我々も医療税務に詳しい税理士とか、

個人開業や医療法人の設立相談ができると

言ってもスタッフがいなければ困ってしまいます。

医療税務の本や情報を五千円、1万円で買ったと

すると、『ちょっと高かった』 とか、

『思ったような内容ではなかった』 程度はありますが、

採用はモノではなくヒトですので、

簡単にはいきません。

いい仕事、いい環境、いい待遇など

いろいろなポイントがありますが、

いいヒトにめぐり会いたいものです。

http://froma.yahoo.co.jp/RQ29126852_ED1/

分かりやすい 医院 税理士 をお探しでしたら

中田税理士事務所にお気軽にお電話ください。

やれることのアピール

先日、 接 骨 院 を経営されている医院長先生から

『 歯科医院 を 開業 する予定がある患者さんから、

知り合いに医療税務のわかる税理士さんはいませんか? 』

というお話をいただきました ![]()

もちろん、先生のご紹介なら喜んで。

とお伝えしたあと、

『 こちらが医療に詳しい事務所だからですか? 』

とお聞きすると、

『 イヤ、いつも良くやってもらっているから 』

とのご回答でした。

とても嬉しいお話ですが、実は重要なポイントがあります。

こちらが医療系 (医科、歯科、接骨院)に強い事務所と

いう ことが伝わっていないことです。

先生方も同じようなことがありませんか?

例えば、

・ 患者さんが、近所の総合病院じゃないとダメと思っていた。

・ 窓口や入り口に 告知ポスターを貼っているのに知らないと言われた。

・ 「この治療もできるんですか?」 と驚かれた。

私も年賀状や暑中見舞いなどで、住所変更や休日のお知らせを

することがありますが、見ていなかったや知らなかったという

お話をよくお聞きします。

風邪かな? のどが痛いというとき、内科か咽喉科に行こうか

迷います。

寝違えたときに 整形外科に行こうか、接骨院に行こうか

迷います。

わからない人はたくさんいます。

こういう場合にはこちらに来てください。

と日ごろから伝えないとダメです。

お客様の歯科医院で、審美歯科を昨年から始めましたが、

患者さんから聞かれたら、相談にのり、頼まれたら、

治療します。 という先生がいらっしゃいました。

自費治療を説明していない先生が

たくさん いらっしゃいます。

いかがでしょう?

当然と思っていても、何度も何度も伝えなくては

いけないんです。

営業という面もそうですが、知らずに困ったとか

治療せずに失敗したということを防ぐためにも

ぜひ、お伝えいただきたいのです。

安くてすぐにダメになる治療ではなく、

高くてもしっかりした治療を希望する

患者さんも 多いです。

営業ではありません。

このブログを読まれて 税理士 を探していると

いう方がいらっしゃいましたら、お気軽にご紹介ください。

そんな知り合いはいない というよりも ちょっとした知り合い

でもいる方が、幅広い交際やネットワークがきっと魅力的に

映ると私は思います。

先生方がお困りな手続き、法律に関係することは

すべて対応可能です。

( 提携先弁護士などのご紹介をふくみますが・・ )

分かりやすい 医院 税理士 をお探しでしたら

中田税理士事務所にお気軽にお電話ください。

歯科医院の増益ポイント

昨日はセミナーを受講してきました ![]()

テーマは

『 現役カリスマ歯科医師が語る

歯科医院経営における増益の指導ポイント 』

です。

医療と同じく、医療税務も日々新しい法律、情報を

取り入れ、ブラッシュアップする必要があります。

資料はこんな感じです。

講師の先生は千葉県柏市にある

康本歯科クリニックの康本先生でした。

感想から言いますと、噂には聞いていましたが、

とてもよかったです!

私もスタッフもセミナーを受講することは

ほとんどありません。

新たな知識、発見が少ないのと、

最近はセミナーDVDでブラッシュアップを

効率的に行っているからです。

( 仕事がら情報収集、研修にはお金を使っています )

普通この手のセミナーは、コンサル会社が

行うことがほとんどですが、歯科医師の先生で

ここまでしっかりとしたお考えをお持ちとは

正直驚きました。

中でも驚いたのはユニットの数です。

普通、東京近郊なら 2~3台

少し都心から離れても 3~4台

くらいかと思いますが、こちらはなんと

ユニット 11台 だそうです。

そうなれば、必然的に他の規模も増えますが、

歯科医師 8名 、歯科衛生士 11名

の総勢33名のお話ということで、

期待して行きましたが、満足の内容でした。

実際、インプラントが頭打ち状態で、

次の一手が見えてきました。

やれることはまだまだあります。

具体的な方法もそうですが、

やるべき方向が見えました。

難しいことじゃなく、きちんとしたところに

お金を使えば、患者さんは来る!

ちょうど、今日お会いした歯科医師の先生に

お話したところ、とても喜ばれた部分があり、

早くも効果がでました!

セミナーのお話は歯科だけでなく、

他の医師の先生、整骨院の先生から

我々、税理士まで幅広く応用できると

確信いたしました。

来週は医師、歯科医師の先生とお会いする

機会がいくつかあるので、早速、実践したいと

思います。

中田税理士事務所では、 医療税務のコンサルティング

を行っています。

無料ご面談を受付中。お気軽にご連絡ください。

予定納税を安くする方法

先日、個人の開業医の先生から

ご質問がありました ![]()

もう5年間、確定申告のご依頼をいただいている

お医者さまからのご質問です。

『 これまで 予定納税 は無かったのに今年は

税務署から郵便が届いたのはなぜ? 』

とのこと。

これまで 儲かっていなかった訳ではありません。

保険診療や給料からは源泉税が

前払いで差し引かれていたからです。

しかし、

昨年にこども手当の影響で、扶養控除が廃止になり、

増税となったため、今年からはさらに、予定納税という

税金も追加で前払いすることになりました。

ここで、内容の解説 ![]()

予定納税とは、前年の所得税が

15万円以上の場合に前年の所得税の

3分の1ずつを2回前払いするものです。

具体的には

一部を先取りしようというもので、金額は

10万円※ を夏と秋の2回 =20万円

※ ( 30万円×3分の1=10万円 )

この20万円は、来年3月の確定申告のときに

精算されます。

したがって、

1.所得税が40万円なら予定納税20万円

を引いた残りの20万円の納税。

2.所得税が10万円なら予定納税20万円

を引いた10万円は還付されます。

このように損はしません。

必ず精算されます。

ただ、

・医院の大切なお金を税務署に預けるのはイヤだ。

・医院を開業したばかりで予定納税したくない。

という場合、何とかできないでしょうか?

答えは、 できます。

これが 今回の予定納税を安くする方法 です。

予定納税は、前年の税額で計算する以外に

今年の6月までの収入・経費を計算して

申告納付する方法もあります。

ですので、

1.去年より経費が増えたり、収入が減っている

2.去年に大きな自由診療収入があったなどで

たまたま利益が出過ぎた

という場合には安くできます。

この方法は、今年の場合には7月17日までに

税務署に書類の作成・提出を行うため、

ご検討される場合には、お早めに!

中田税理士事務所では、 医療税務のコンサルティング

を行っています。

無料ご面談を受付中。お気軽にご連絡ください。

先生ご自宅の固定資産税は大丈夫?

前回、このブログで

固定資産評価の立会い について

まとめましたがいかがでしたでしょうか? ![]()

直接ではありませんが、医療税務の1つである

固定資産税の評価額 について、少しお分かり

いただけたと思います。

ここで、古い土地、建物の評価額が気になった方は

登録されている価格を見ることができます。

この制度のことを

固定資産の縦覧 と言います。

http://www.tax.metro.tokyo.jp/shisan/info/juran.html

登録されている評価額が適正か調べるための

制度ですので、ぜひ活用してみてはいかがでしょうか?

ただ、もう少しすると納税の通知が届くので、

そこで確認できてしまうんですが・・・

確認していただき、この評価額が高い(高すぎる)

という場合には、減額してもらえることもあります。

お忙しい医療機関の先生方が直接やる手続きでは

ありませんが、興味を持っていただくことで、

守れるものもありますので、ぜひご活用ください。

ちなみに、手続きをやるのは税理士です。

中田税理士事務所では、 医院の承継 のご相談を

承っています。

無料面談もありますので、お気軽にご連絡ください。

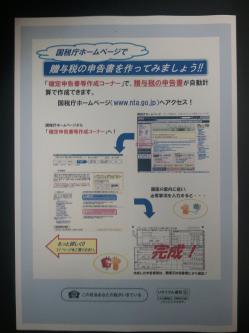

税金裁判

税務署が調査 に来ることがあります ![]()

そうです、先生方の一番お嫌いなアレです。

正しくきちんとまとめていても言いがかりの

ようなことで、もめることもあります。

最終は 裁判 です ![]()

そのときに備えて、勉強します。

具体的には、

慶應義塾大学 の大学院でいろいろ勉強しています。

実は以前からやりたかった仕事の1つです ![]()

1. 本や雑誌の原稿で、裁判の判例を調べて意見したとき、

2. 弁護士と連携して、国税不服審判所というところへ

異議申立て書を作ったとき、

3. 税務調査で裁判で戦おうということがあったとき

などなど。

税金の裁判では、国税側は訟務官という専門に勉強した

人間が訴訟に立ち会うことになります。

弁護士は裁判の専門家いですが、税の専門家ではないので、

税の専門家が出廷できないと不利に決まっています。

そこで、私の登場となります![]()

裁判しなくても日々の処理、税務調査などなど

役立つことはいっぱいあるはずです。

医療税務がわかり、さらに裁判の手続きや

判例や裁決事例に詳しいと安心ではないでしょうか。

裁判しなくても困っている先生、

医療法人の事務長さんがいらっしゃったら、

お気軽にご相談くださいませ。

中田税理士事務所では、 医療税務のコンサルティング

を行っています。

無料ご面談を受付中。お気軽にご連絡ください。

税制改正法案成立

平成24年度税制改正法案が

3月30日に可決、成立しました ![]()

昨年はねじれ国会のため、税制改正セミナーも

やりづらかったですが、今回は大丈夫です ![]()

4月の福岡、5月の京都と楽しみにしております。

主な内容としましては、

1.エコカー減税

2.環境税

3.給与所得控除の縮小

などです。

3.給与所得控除の縮小は、

年収1,500万円を超える方は

超えた金額の約2.5%増税になる

ということです。

(年収2,000万円なら超える500万円×2.5%≒12万5千円の増税)

勤務医の先生は大丈夫でしょうが、

医療法人の理事長先生には影響大です。

理事長先生のやる気がなくならないといいんですが・・

昨年の改正による法人税率減や

復興増税を踏まえて、医療法人の

先生方のお給料の改定を行う必要が

ありますので、医療機関の税理士さん、

ご担当者さま、忘れずに医療税務のご検討ください。

中田税理士事務所では、 医療税務のコンサルティング

を行っています。

無料ご面談を受付中。お気軽にご連絡ください。

今年の医療費控除

今年の確定申告から

医療費控除のあるあるネタを

まとめてみました ![]()

まずは基本ですが、 保険対象外 の治療で

あっても 医療費控除の対象 になります。

http://www.nta.go.jp/taxanswer/shotoku/1128.htm

医療機関のいくつか担当している税理士の感想としては、

以前に比べ、高額な治療代は少なくなった

ように思います ( 不景気だからでしょうか? )。

ポーセレンやセラミックでも一般的な治療なら

医療費控除の対象です ![]()

次に、

出産育児一時金が 42万円 に

増額したため、出産があった場合でも

医療費控除の対象にならないケースが見られました ![]()

( 一時金を控除して10万円超えないと通常は対象になりません・・ )

産科のお客さまのところでは、処理が面倒だったり、

金額が遅れて入金だったりと嬉しくありませんが、

確定申告は楽になって、仕事も減って大変です ![]()

最後に、

先生方にかからず、薬局で薬を買って治療する

場合も増えて来たように思います。

医療費抑制 って、指導もイヤですし、

売上減も良いことありません。

中田税理士事務所では、

医院開業、法人化、事業承継のご相談 を承っています。

お気軽にご連絡ください。

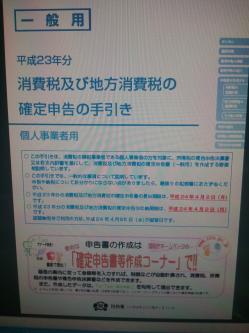

確定申告その3

医療関係の先生方の確定申告といえば・・

通常は個人所得税の確定申告です ![]()

所得税というと、個人医院の事業所得や理事長先生の

給与所得、 最近多くなりました、数か所からお給料を

もらっている先生の給与所得などです。

しかし、

次の消費税も申告をします。

これは 個人消費税の 確定申告 といいます。

保険診療や給与収入については、消費税は

関係ないため、ほとんどの先生方は関係ない

かもしれません。

つまり、

自費収入が1千万円を超えますと、

この消費税の申告が必要になります。

( 原則は超えた後、2年後です )

また、

これは 贈与税の 確定申告 もこの時期です。

ただ、細かくは、

消費税は3月31日まで

贈与税は3月15日まで

となっていますので、間違いないようにしてください ![]()

医療に関する税金のお仕事、つまり医療税務にも

いろいろあるということがお分かりいただけたでしょうか?

中田税理士事務所では、

医院開業、法人化、事業承継のご相談 を承っています。

お気軽にご連絡ください。

ブログ

携帯サイト

QRコードを読み取って簡単アクセス