ふるさと納税はお得!?

最近テレビなどで、ふるさと納税が話題になっています。

「〇〇市なら牛一頭もらえる」とか、

「毎月新鮮な海の幸が届きます」などなど。

テレビ等で有名になったことがきっかけで、

各市町村も一層特産品の品ぞろえに力を入れているようです。

ふるさと納税と言いましても、ご自身の出身地以外を選択することもできますので、

お好きな自治体への寄付制度とお考えください。

流れとしては、各市区町村等へ寄付をしていただき、

その自治体から寄付金控除証明書(領収書)を受け取ります。

この証明書が、確定申告の際の必要書類となっておりますので、

失くさずに保管しておくことが必要です。

寄付の方法や内容などは、各市区町村のHPなどで確認できるところが多いようです。

***********************

さて、ここで気になるのは、この制度を利用していくら節税できるかですが、

原則として、ふるさと納税した額から2,000円を引いた額を

所得税(または住民税)から控除できます。

たとえば、この制度を利用しないときの税額が100万円、

内訳は、所得税40万円、

ご自身がお住まいのA市の住民税が60万円だとします。

この場合に、B村にふるさと納税を102,000円するとどうなるかといいますと、

102,000円‐2,000円の10万円を所得税等から引けることになります。

よって、

所得税が30万円 (40万から10万円を引いた額)になり、

お住まいA市の住民税は60万円のまま、

これにB村へのふるさと納税額が約10万円ありますので、

結局全体的に払った額は約100万円のままということになります。

時としてテレビなどでは、

なんだかすごい節税ができるように報道されていることがありますが、

全体的に支払う額には大きな違いはございません。

ふるさと納税した額より大きな額の節税はできませんので、

ここは十分にご理解いただくべきかと思います。

***********************

したがって、ふるさと納税のウリは、

やはり特産品の質や内容につきるのかもしれません。

「どうせ同じ金額の納税をするなら、何かもらえた方がお得」

これがふるさと納税の本質と言えるでしょう。

また、気を付けなければならない点がもう一つ。

ふるさと納税のメリットには上限があることを忘れてはいけません。

もちろん、ふるさとにいくら寄付してもいいのですが、

所得税などから引ける金額には限度があります。

(上の例でいう、10万円の部分です。)

上限を超えてしまうと、それはただふるさとへ寄付するのみとなり、

所得税などから引くことができません。

そして厄介なことに、この上限額は人によって異なります。

給与などの額がいくらか、旦那さんや奥様、お子さんはいるかなどなど、

それぞれの世帯によって上限額が計算されます。

実際に払ってから

「上限を超えてしまってた!!」ということのないよう、

ご自身の場合の上限がいくらくらいなのかをおさえておきましょう。

大まかな目安は、次の総務省の資料をご覧ください。

総務省HPより引用

○ふるさと納税など個人住民税の寄附金税制

(Excelファイルがダウンロードできます。)

**********************

なお、ふるさと納税を受けるには、確定申告が必要です。

確定申告のご相談も随時お待ちしております。

中田税理士事務所にお気軽にご連絡ください!

(記事・うすくら)

税率100%!

政府が2014年骨太の方針として、

「法人税率を20パーセント台まで引き下げる」と発表してから

早いもので1か月が経ちました。

企業団体は大喜びの一方、財務省が頷かないだとか

日々いろいろな報道が流れておりますが、

方向性として、今後法人税率は下がっていくものと思われます。

**********************

余談ではありますが、

第二次世界大戦終了直後には、

なんと、最高税率90%という「財産税」などもありました。

敗北による緊迫した国家財政を立て直すための措置でしたが、

国民は保有資産の25%~90%の超高税率で課税をされていました。

90%でも十分驚きですが、

なんと税率100%という法律までありました。

これは、「戦時補償特別措置法」という法律による税金ですが、

戦時中に政府から支払いを約束されていた補償金を受け取った場合、

その受取額に対して100%の税金を課すというものです。

「約束通り補償金は払うけど、全額税として戻してください」という、

実質的な債務の切り捨て措置だったようです。

**********************

さて、話は戻って、現代ですが、

税率がいくらになるにせよ引き下がるのであれば、

開業医の先生や、個人で商売をされている方からすると、

やはり「法人成り」が気になってくるところです。

消費税の節税も兼ね、今、法人成りが再ブームになっています。

所得税と法人税では税率の仕組みが大きく異なります。

多少極端に言えば、所得税は、稼げば稼ぐほど税率も高くなります。

これを「累進税率」と言います。

「いっぱい稼いだんだから、いっぱい税金も払ってね!」

こうした考え方が所得税の基本スタンスと言えるでしょう。

それに対して法人税率は基本的に一定です。

わずかな儲けであったとしても、困っちゃうほど儲かったとしても、

基本的に税率は変わりません。

つまり、所得税の累進税率と、法人税率が逆転するタイミングで

法人成りをするのが一番得策といえるでしょう。

上述の通り、消費税対策としても法人成りはとても有効です。

**********************

ただし、法人にしたからと言って

何でもかんでも得になるとは言い切れません。

例えば、法人の場合、赤字でも年7万円の税金が必ずかかりますし、

記帳や確定申告、登記等につき個人に比べると高いレベルが求められるなど、

追加コストも発生してくるということを忘れてはいけません。

税率だけでは容易に判断できない法人成りの良し悪しがここにあります。

特に、医療法人については特殊な処理も求められますので、

お悩みの際は一度ご連絡ください。

医療法人成りの多くの実績を踏まえ、総合的な節税案をご掲示致します。

中田税理士事務所にお気軽にご連絡ください!

(記事・うすくら)

節税と脱税、そして租税回避

経営者様の頭を悩ます税金・・・

「儲かるのはいいけど、半分くらい税金で持ってかれてる気がするよ・・・」

そう感じている方、大勢いらっしゃるかと思います。

そんな中、ニュースを見ていると、

「〇〇氏所得隠し!」

「株式会社△△、巨額の脱税発覚!」などの記事がちらほら・・・

「あぁ、できることならウチも脱税したいくらいだわ・・・」

と思いつつ、良心がダメよダメダメとセーブをかけてくれているかと思います。

・・・脱税は犯罪です。

**********************

さて、脱税が犯罪だとすれば、

節税とは何が違うのか気になるところかと思います。

また、最近では租税回避という言葉も耳にするようになりました。

まず、「脱税」とは、

偽りや不正を行って税金を不当に逃れることです。

例えば、売上の隠ぺい工作や、二重帳簿の作成などがこれにあたります。

法律違反なので、当然非合法、黒です。

次に「節税」ですが、

これは法律が認めている範囲内で税金を逃れることをいいます。

例えば、各種の特例を使ったり、資産を売って損を出したり、

法律の範囲内なので、もちろん合法、白です。

胸を張って堂々と節税しましょう。

最後に「租税回避」ですが、

これは、法律が予定していなかった異常な取引を使って税金を逃れることです。

隠ぺいや不正はしていないけれど、

あえて法律の予定していない異常な取引を利用した税金逃れですので、

非合法ともいえないグレーといえるでしょう。

**********************

例えば、ここに「廊下を走ってはいけません」という法律があったとします。

ここで、廊下を猛ダッシュすることは違法であり、「脱税」となります。

一方、廊下を急ぎ足で歩くことは「節税」と言えるでしょう。

では、廊下をスケートボードで滑ったらどうでしょうか?

「走ってはいけないので滑りました。」と言えば、確かに法律には触れていません。

かといって、廊下の移動にスケートボードとはいかがなものか・・・

「お前は一休さんか」とつっこみたくなるような、

このグレーさを利用したものが「租税回避」です。

租税回避というと、日本ではネガティブなイメージがありますが、

法律に触れてはいないので、使っていけないわけではありません。

実際裁判で国側が負けた事例も多々あります。

日本は法律で成り立っている国ですので、

むしろ抜け目のあった法律が悪いという考え方もできるわけです。

とはいえ、一度負ければ国は新しい法律を作ってきますので、

イタチごっこであることは否めませんが・・・

上の例えで言えば、

「廊下を走ってはいけません(乗り物の利用を含む)」とでもなるのでしょうか。

「節税」に関しては、 中田税理士事務所にお気軽にご連絡ください!

(記事・うすくら)

銀座の「あの道」のお値段

7/1、国税庁から平成26年分の「路線価」が公表されました。

「路線価」とは、相続税などの計算にあたり、

土地のおよその時価を算定するために使われます。

全ての土地の時価評価をすることは難しいため、

税務署は「道路」に値段を付けています。

その値段に土地の面積を掛けて時価相当額を計算する仕組みです。

この路線価は毎年更新公開されており、

都市の土地が値上がり傾向か値下がり傾向かなどの目安の一つにもなっています。

例えば、今年は全体で土地のお値段が改善方向にあるそうです。

首都圏の地価は回復傾向、

首都圏だけでなく、福島や沖縄なども回復基調にあるそうです。

**********************

ここでやはり気になるのが、最高路線価ですが、

トップは29年連続で「銀座中央通り」です。

中央通りといえば、読売巨人軍が優勝パレードをする道だったりしますが、

1平方メートルあたり、なんと2,360万円、

1万円札1枚分のサイズでも、なんと28万円もするのだとか。

**********************

さて、首都圏に土地をお持ちの方、

地価が上昇傾向にあるからと言って、両手をあげて喜んでばかりはいられません。

もし、価格の上昇した土地を相続することになったら、

その分相続税も当然大きくなってきます。

しかも、相続税は平成27年からの増税が決定しており、

一般の方でも相続税を支払う可能性が高くなってきています。

「相続税はお金持ちの税金」ではなくなってきている今日この頃です。

地価が高くなれば、相続税対策の重要性も高くなってきます。

中田税理士事務所にお気軽にご連絡ください!

(記事・うすくら)

仕事中の大発見

世を賑わしたSTAP細胞事件も、先週ようやく終息したようです。

論文撤回という形での幕切れ、

今回は残念な結果で終わってしまったSTAP細胞ですが、

もし、これが本物であれば、

税務上「職務発明」と呼ばれる発明に該当したと思われます。

「職務発明」とはすなわち、

会社側が費用を負担して行う研究により、従業員が行った発明等をいいます。

つまり、仕事中に大発見!をしたケースです。

例えばA大学の研究室で、B教授が特許を取得するような発明を行ったケース等、

STAP細胞も(本物であれば、)

理化学研究所の研究室で、小保方さん達がした職務発明だったということになります。

従業員の発明により、会社は特許を取得することができます。

仕事の一環での発明ですので、

従業員自らが特許を取得することはあまりありません。

特許は会社のモノになるわけです。

会社はその特許技術を利用してぼろ儲け。

従業員は相も変わらず、いつも通りのささやかなお給料だけ。

・・・それでは、さすがに不満が出てしまいます。

ということで、国は特許法という法律で、

会社は発明した従業員に対し「相当の対価」を支払うように!と規定しています。

発明は従業員が行ったものなのだから、

ちゃんとご褒美を払いましょう、そういう趣旨です。

なお、従業員には、受け取ったご褒美収入に所得税がかかりますが、

受け取るタイミグで計算の方法が変わり、

特許を受ける権利を会社に渡したときの収入は、長期譲渡所得

それ以降にライセンス料として受け取るものは、雑所得として計算されます。

ざっくり言いますと、

長期譲渡所得になると、税法上、税額が半分で済むように規定されており、

従業員側からすると割とお得(?)になります。

一方雑所得は、特に有利な規定が用意されていないので、そのまま課税されてしまいます。

ここ最近、知的財産権への意識の高まりから、

「相当の対価」の金額についての訴訟が多くなり、

また、その金額も大きくなってきています。

そうした時流に税法が追いつけていないとも言われており、

これからの法整備が注目されるところです。

分かりやすい医院 税理士をお探しでしたら

中田税理士事務所にお気軽にご連絡ください!

(記事・うすくら)

交際費(飲食代)について

5月に申告がある1年法人のお客様は、

交際費の枠が600万円から800万円に増枠しております。

また、平成26年の税制改正では、大企業についても、

交際費のうち飲食代の50%が経費算入が可能となりました。

(こちらは、平成26年4月開始事業年度の法人から!)

クリニックのお客様は、さまざまな方とお付き合いがあることから

特にこの交際費については質問が多いところになります。

今回は、交際費の中でも飲食代について、

考察していきたいと思います。

そもそも交際費課税は、お金の蓄積の推奨、

冗費の節約という趣旨から

一定額以上は経費にならないとされてきました。

ただし、交際費は法人の事業活動にとって必要な経費です。

そのため、飲食費は、ビジネスランチなどの

少額なものを形式的に5,000円という基準で

交際費でなく経費(会議費等)として落とすことが可能となりました。

ただし、この5,000円基準の飲食代については、

下記の点に注意が必要です。

① 社内の人間のみで行われる飲食は除かれる。

※1名でも外部のものがいれば5,000円基準はOKです。

② この適用を受けるためには、「飲食人数」、「参加者氏名」など

を記載した書類を必要があります。

※決まった様式はないため、

実務上は領収書の裏に記載することが多いです。

ケース別で見てみます。

●ケース1.接待した飲食店での持ち替えの「土産代」。

その店での飲食代と土産代の合計で

1人5,000円以下であれば「交際費以外の経費」です。

ただし、その店で販売・提供されていない土産代(別店で購入)は

「交際費」となります。

●ケース2.タクシーの送迎代。

飲食でなく送迎行為のため「交際費」となります。

ただし、他社が接待を行う場合の自社の送迎は、

「交際費以外の経費」となります。

●ケース3.カラオケ店での飲食。

カラオケ店も「飲食」ができるため、

1人5,000円以下であれば

「交際費以外の経費」となります。

●ケース3.二次会を実施した場合の飲食。

それぞれ独立した別の場所であれば、

別々に5000円基準の判定はOKです。

ただし、中締め後に同じ店内で行うときは

1次会からの総額で判定します。

●ケース4.ゴルフ場での飲食代。

ゴルフをすることが目的のため、

そこでの飲食も含めて「交際費」となります。

●ケース5.会議費となる飲食代。

社内の会議時の飲食は、5,000円基準に

関係なく交際費とならず「会議費(経費)」となります。

一般的には、昼食程度を超えない飲食代であり、

アルコールは1本程度出すのは一般的に会議として

起こりうることなのでOKとされています。

また、場所についても、

会議として想定される場所(ホテル、会館など)で、

会議の実態があれば、会議費となります

こちらについては、社会通念上、

想定される会議費なので、

病院長や社長の感覚とは

少しずれてくるのかもしれません。

どうでしょうか。改めて考察すると

交際費は奥が深いですね。

交際費の本だけでも数百ページに

およぶものが出されています。

ビジネス上は、条文に規定されてない

取引がたくさんでてきます。

それを条文に落とすときは、

趣旨や考え方を覚えておくのが大事であると

改めて痛感する「交際費」でした。

最近は、まわりが結婚式ラッシュです。

余興をした際の写真を一枚。

ビートルズのポールに扮して熱唱しましたww

法人の式典などの交際費については・・

一度ご相談を!

分かりやすい医院 税理士をお探しでしたら、

中田税理士事務所にお気軽にご連絡ください!

(郡司)

関西での医療税務の相談

みなさん、こんばんは

まずは、関西のお客様からいただいた

お菓子の写真を載せます。

見ためと違って(スミマセン)、

今まで食べた和菓子よりも濃厚で、

とても美味しかったです。

興味のある方はこちらをご参考にしてください。

あわせて

関西の医療法人のお客様から

ご相談とご契約をいただきました。

今回の医療税務のお話はこのご相談の

内容を一般的なお話に置き換えて

ブログに載せたいと思います。

まずは、このご相談者である医療法人の

理事長さんには、医療法人の顧問の

税理士がいました。

しかし、この顧問の税理士には

医療法人のお話、つまり、病院の

お話はできても、個人的なお話は

出来ないとのことでした。

その出来ない理由は人それぞれ違います。

ただ、よく聞くという共通的な理由は

あります!

たとえば、

1.先代院長からの税理士で、年も離れていて

話があわない(できない)。

2.病院の税理士なので、法人の経理処理は

詳しいが、個人の相談は詳しくない。

( 専門外で失敗や間違いばかり )

3.病院の事務長や事務員の知り合いだったり、

仲がとても良いので、個人的な相談をすると

個人的な情報が洩れそうで話ができない。

4.地元の税理士なので、税務署や地元の人と

付き合いがあり、個人的な情報が漏れそうで

話ができない。

いかがでしょうか?

ただ、他の税理士よりも医療税務が少し詳しいだけで、

東京の税理士事務所に関西から依頼がある理由が

おわかりいただけましたか?

中田税理士事務所では、医療税務のコンサルティング を行っております。

お気軽にご相談ください。

ウィンドウズXPのサポート終了

今回のブログはお約束どおり

前回の続きです。

まずは、今使っているパソコンの

写真を載せます。

まずは上から

次に横から

最後に、このパソコンはタブレットにも

なりますので、タブレットで

今日でウィンドウズXPのサポートが

終わるとのこと。

これに向けてパソコンの買い替えや

ソフトの追加購入などいろいろな

出費がありました。

消費増税もあり、3月中に注文できたものや、

遅れたり、駆け込み注文で

4月になってものもありました。

ウィンドウズXPのサポートが終わっても

パソコン自体はこれまでどおり使えるようです。

ただ、サポートが終わるため、いろいろ不具合が

あると困ることになるようです。

今の時代、メールがネットを使うことは

あたり前です。

ウィルスに感染する危険をやり取りする

お客様にあたえたなんてことを考えたら

ウィンドウズXPのサポート終了は

ちょうどいい買い替え時期だと思いました。

まだ使える、慣れているものを替えるって

やりづらいですが。

それでは、早速、医療税務のお話に

入らせていただきます。

これは先日、医療法人にお勤めの

先生からのご相談を受けたお話を

ブログ用に変えたものです。

ご相談の内容は、

税金が高い!

ということで、何とかなりませんか?

というものでした。

このご相談は実はとても多いです。

ただ、勤務医の先生の場合の税金は

お給料についての税金となり、

節税がほぼ出来ません。

お給料は金額が確定しますと、

経費が認められないため、

所得が確定してしまうからです。

つまり、

お給料だけの勤務医の先生については

所得は確定するので、所得以外のもので

節税となります。

具体的には

1.所得控除を見直す

( 医療費控除、保険料控除、扶養控除など )

2.税額控除を検討する

( 住宅ローン控除など )

あとは経費が使えるようになるといいので、

開業するというお話になります。

今回の2014年度税制改正で、

今後、さらに給与所得控除額が

減らさせる ( つまり 増税 )

ことになりますので、お時間があるときに

ご検討してみてください。

医院 税理士なら、

医療分野に詳しい中田税理士事務所にご電話ください。

新年度は大阪から

みなさん、こんにちは ![]()

年度も変わり、気分も一新でがんばります。

新年度の最初の打合せは

関西の大阪でした。

大阪は銀行や保険会社のセミナーでは

何度か行ったことがありましたが、

一般の方々とお会いできるセミナーでは

初めてだったと思います。

そこで、まずは銀行セミナーで

よく泊った大阪の天満橋の写真から

すぐ近くに合同庁舎があり、そこには

大阪国税局

東税務署

があります。

当時、泊ったホテルが近かったので、

夜中に見に行ったことを思い出しました。

( 不審者に思われたはず・・ )

移動の車の中からでしたので、

ブレてしまってすみません![]()

次は橋からの川と桜です。

桜があると新年度っぽいですね。

お昼は打合せ、顔合わせ、相談と

移動が朝から続いたので、

太閤園でカレーを食べました。

太閤園は桜がキレイで、庭の池も

すばらしく新年度の大阪を飾るのに

ピッタリの写真を撮りたかったのですが、

利用客の方も多く、後日機会があったときに

したいと思います。

通常はここで医療税務のお話に入りますが、

久々の大阪ということもあり、前置きが長く

なりましたので、次回にしたいと思います。

内容は先日ご相談にいらっしゃられました

ドクターの先生のお話です。

これから大阪のご相談者も増えると

思いますが、新年度もよろしくお願い致します。

中田税理士事務所では、

医院開業、法人化、事業承継のご相談 を承っています。

お気軽にご連絡ください。

4月1日から消費税8%です。

みなさん、こんにちは ![]()

現在、関西出張中で新幹線でこのブログを

書いていますが、外の桜が気になります。

改めて、日本人と桜 とのかかわりの深さに

気づかされます。

出張中の写真や報告は次回にしまして、

早速、医療税務のお話に入ります。

現在、最も旬なお話は4月1日からの

消費税の8% 増税

このブログでも何度か書きましたが、

今月4月から消費税は8%になります。

もちろん、保険診療は関係ありません。

自費診療については消費税3% 分金額が増えます。

クリニックの窓口やホームページにあります

料金表の変更 をお忘れにならないように

してください。

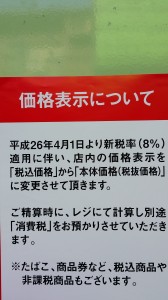

写真は以前に近所のお店に掲載されていました

ポスターを撮ったものです。

さすがに、クリニックの掲載を撮るのは

抵抗がありましたので、医療と関係ない

大手スーパーでご勘弁ください。

この写真には

税込表示 を 税抜表示 に変更

とあります。

税込のままにしておくと、

今後、 5% ⇒ 8% ⇒ 10%

と何度も値段を変更する必要があり、

手間とコストがかかるからです。

次の写真は実は、3月末に撮った

近所のコンビニの値段です。

3月ですが、すでに 消費税8%の表示です。

クリニックと違って深夜営業もあり、

日付をまたがるところは消費税対応も

大変ですね。

飲食店などは途中で会計を済ませるなどの

対応をしたところもあったようです。

慣れるまでもう少しかかりますね。

中田税理士事務所では、医療税務のコンサルティング を行っております。

お気軽にご相談ください。

ブログ

携帯サイト

QRコードを読み取って簡単アクセス